コーポレートガバナンス

当社は、当社が定める「OUR PHILOSOPHY(TISインテックグループ基本理念)」および「グループビジョン」に基づき、当社グループの中長期的な企業価値の向上を実現するため、コーポレートガバナンス基本方針を制定し、コーポレートガバナンスの継続的な充実に取り組んでいます。

※PDFファイルをご覧いただくにはプラグインが必要です。詳しくは「当サイトのご利用にあたって」をご覧ください。

基本的な考え方

当社は、常に最良のコーポレートガバナンスを追求し、その充実に継続的に取り組みます。

当社は、当社の持続的な成長および中長期的な企業価値の向上を図る観点から、意思決定の透明性・公正性を確保するとともに、保有する経営資源を十分有効に活用し、迅速・的確な意思決定により経営の活力を増大させることがコーポレートガバナンスの要諦であると考え、次の基本的な考え方に沿って、コーポレートガバナンスの充実に取り組みます。

- 株主の権利を尊重し、平等性を確保する。

- 株主を含むステークホルダーの利益を考慮し、それらステークホルダーと適切に協働する。

- 会社情報を適切に開示し、透明性を確保する。

- 中長期的な投資方針を有する株主との間で建設的な対話を行う。

コーポレートガバナンス・コードへの対応状況

当社は、コーポレートガバナンス・コードの各原則を実施しております。

コーポレートガバナンス・コードの各原則に基づく開示については、「コーポレートガバナンスに関する報告書」に記載しております。

コーポレートガバナンス体制の概要

| 組織形態 | 監査役会設置会社 |

|---|---|

| 取締役会の議長 | 会長 |

| 取締役の人数 | 9名(うち、社外取締役3名) |

| 取締役の任期 | 1年 |

| 監査役の人数 | 5名(うち、社外監査役3名) |

| 監査役の任期 | 4年 |

| 独立役員の人数 | 6名(社外取締役3名、社外監査役3名) |

現状のコーポレートガバナンス体制を選択している理由

当社は、業務執行に対する取締役会による監督と監査役会による適法性・妥当性監査の二重のチェック機能をもつ監査役設置会社の体制を選択しております。また、業界及び企業経営に関する経験と見識を有する社外取締役を選任し、独立した立場から取締役会の意思決定の妥当性、相当性を確保するための助言・提言を通じて、取締役会の監督機能の強化を図っております。

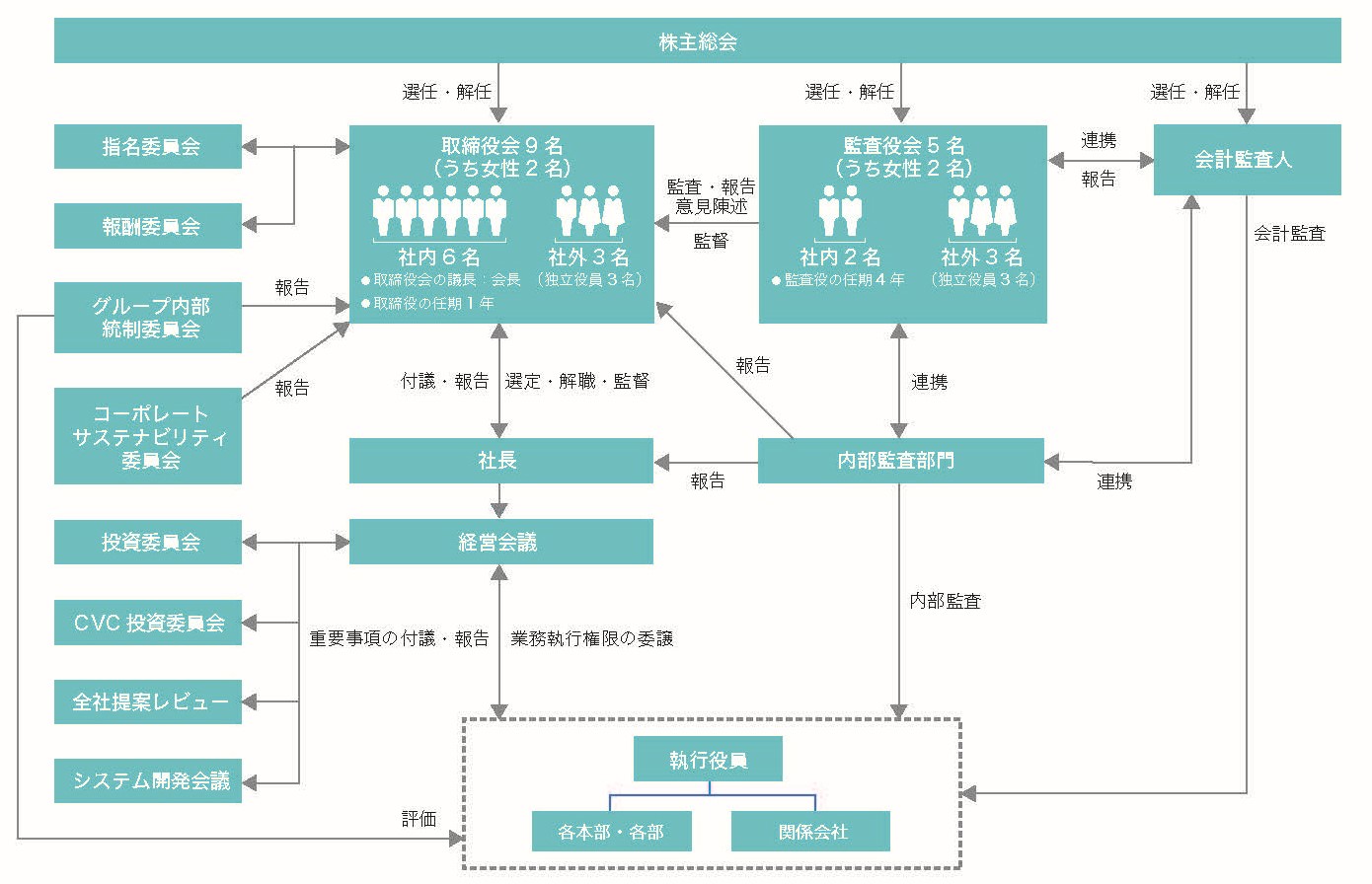

コーポレートガバナンス体制図

| 取締役・取締役会 | 当社は、定款の定めにより取締役会の員数を3名以上15名以下とし、取締役会の監督機能の強化を図るため、その3分の1以上を独立社外取締役とする方針を定め、現状では3名の独立社外取締役を選任しております。 取締役会は原則毎月1回、加えて臨時の取締役会及び意見交換会を必要に応じてそれぞれ開催し、取締役は迅速・機動的な意思決定を行っております。 なお、社外取締役及び社外監査役に対する十分な情報提供を行うため、経営方針説明会の開催(年1回)及び取締役会の事前説明会を開催(原則毎月1回)しているほか、社内外の有識者による勉強会、当社グループの施設やオフィスの現地視察等を行っております。加えて、社外取締役と社長との懇談会、社外取締役と社外監査役との社外役員懇談会を開催するなど、取締役会において円滑で積極的な議論ができるようサポートを行っております。 |

|---|---|

| 指名委員会 | 取締役の選任等について、決定プロセスの客観性及び透明性を確保し、コーポレートガバナンス体制の一層の強化を図るため、取締役会の諮問機関として任意の「指名委員会」を設置しています。 各委員会は独立社外取締役を委員長とし、委員長を含む委員の過半数を独立社外役員で構成しています。 |

| 報酬委員会 | 取締役の報酬等について、決定プロセスの客観性及び透明性を確保し、コーポレートガバナンス体制の一層の強化を図るため、取締役会の諮問機関として任意の「報酬委員会」を設置しています。 各委員会は独立社外取締役を委員長とし、委員長を含む委員の過半数を独立社外役員で構成しています。 |

| グループ内部統制委員会 | 当社および子会社からなるグループ全体の内部統制の維持・向上の推進、内部統制システムの運用状況の評価、ならびに必要に応じた是正措置を取締役会に答申するため、「グループ内部統制委員会」を設置しています。 委員会は社長を議長とし、常勤取締役、常勤監査役、内部統制管理責任者、および本委員会が出席を認めた者をもって構成しています。 |

| コーポレートサステナビリティ委員会 | サステナビリティ経営を実践する上で、潮流を捉え、サステナビリティに関する課題を議論し、対応の方向性と目標を示します。この方向性と目標に従い、コーポレート部門及び事業部門は施策を企画・推進し、その企画や進捗は適宜経営会議で審議され取締役会にて監督されます。委員会は社長を議長とし、取締役、監査役、コーポレートサステナビリティ推進責任者、企画本部長、企画部長および議長が出席を認めた者にて構成しています。 |

| 経営会議 | 当社は、経営会議を設置し、当社及びグループ全体の業務執行に関する重要な事項の審議・報告等を行っております。 |

| 投資委員会 | 投資案件のリスクを極小化し、投資リターンを高めることを目的として、投資案件の計画に対する検証および助言、投資後のモニタリングおよび投資案件の継続可否の審査を行うために「投資委員会」を設置しています。 |

| CVC投資委員会 | CVC投資として、①当社の新規ビジネスの創出、②既存ビジネス拡大、③顧客とのビジネスコラボレーションの推進を目的として行うオープンイノベーション形式による連携促進のためのベンチャー企業への出資を行うにあたり、出資可否判断および出資後のモニタリング等を行うための機関として、「CVC投資委員会」を設置しています。 |

| 全社提案レビュー | 全社的に対応すべき大規模プロジェクトに対して、顧客提案前にレビューを行い、初期リスクの発見と軽減を行うことを目的として、「全社提案レビュー」を設置しています。 |

| システム開発会議 | 全社的に対応すべき大規模プロジェクトにおける潜在するリスク要因を明らかにし、リスクおよび既に顕在化している問題の対策につなげ、赤字プロジェクトの撲滅を目的として、「システム開発会議」を設置しています。 |

| 監査役・監査役会 | 当社の監査役会は、監査役5名(内、社外監査役3名)で構成されます。取締役の職務の執行について、監査役会の定める監査方針に従い、各監査役が監査を実施しております。また、当社が監査契約を締結しているEY新日本有限責任監査法人から年間会計監査計画の提出、会計監査実施結果の報告を受けるほか、会計監査人と定期的な情報交換や意見交換を行う等、緊密な相互連携をとっております。加えて、監査部門による監査結果の報告を受けるとともに、随時意見交換を行っております。 |

執行役員制度

当社は、取締役会における経営の意思決定の迅速化と監督機能の強化を図るため、執行役員制度を導入しており、取締役は執行役員に業務執行を委嘱し、委嘱を受けた執行役員は各部門長に対して、具体的な指揮・命令・監視を行っております。

取締役会の構成についての考え方

取締役会の構成は、取締役を15名以内とし、その3分の1以上は独立社外取締役とすることとしております。取締役会は、株主からの受託者責任を認識し、法令・定款および当社関連規程の定めるところにより経営戦略、経営計画その他当社の重要な意思決定および業務執行の監督を行い、持続的な成長と中長期的な企業価値の向上に責任を負っており、その取締役会を構成する取締役は、その責務に相応しい豊富な経験、高い見識、高度な専門性を有する人物を当社が定める選任基準にもとづき取締役会で審議の上、指名することとしております。

取締役会全体の実効性についての分析・評価の結果の概要

当社は、持続的な成長・企業価値向上に向けて、常に最良なコーポレートガバナンスを追求し、その充実に継続的に取り組む中、課題や改善点を洗い出し、取締役会の実効性を高めるための取り組みにつなげることを目的に、2015年度から取締役会の実効性評価を毎期実施しており、現在はグループの意思決定や業務執行の迅速化・効率化を図るため、取締役会のモニタリング機能の強化に努めております。2024年度の評価にあたっては、取締役及び監査役全員を対象に、取締役会運営に加え、コーポレートガバナンス高度化に向けた重点テーマについて、自己評価・自己分析を行う匿名のアンケート調査を行うとともに個別のインタビューを行い、これらの結果を踏まえて取締役会において議論を実施しました。評価の方法、評価の結果につきましては、以下に記載の通りです。

1.評価の方法

当社は、取締役会の実効性等に関する質問票をすべての取締役及び監査役に配布し、回答を受け、また、すべての取締役及び監査役に対して事務局よりインタビューを行い、これらの結果を踏まえ、当社取締役会は取締役会の実効性に関する分析及び評価を行いました。

なお、今回の実効性に関する評価と今後の実効性向上に向けた対応方針・改善案の検討については、外部専門家の助言・確認のもとに実施しております。

2.評価の対象

2024年度の評価は、当該年度の取締役会における運営に加え、2025年度以降におけるコーポレートガバナンスの更なる高度化に向けた重点テーマの取組み状況についても焦点を当て、評価を実施しました。

- 1)取締役会運営

モニタリングの更なる高度化の観点で、議案選定とモニタリングの視点・頻度、開催頻度・所要時間、議案説明及び提供資料・情報の量等に関しての適切さを確認 - 2)コーポレートガバナンス高度化に向けた重点テーマ

以下テーマに関する適切さや十分さを確認- 取締役会の監督機能

- 取締役の期待役割

- 執行への権限委譲

- 取締役会の構成

- 諮問委員会(指名・報酬)のあり方と機能発揮

- 取締役会と監査機関等との連携

- 株主との対話 等

3.取締役会の実効性に関する分析及び評価の結果

当社取締役会は、2024年度は昨年度に課題認識した「モニタリングモデルとしての議題整備」「権限委譲の基準・取締役の期待役割等の定義」を踏まえ年間スケジュールの策定や権限委譲の見直しなどを行いました。その結果として、アンケート及びインタビューから、取締役会運営及びコーポレートガバナンスの更なる高度化に向けた取組みとして、不適切/不十分となる事項はないとの自己評価が得られました。一方、取締役会は、当社の持続的な成長・中長期的な企業価値向上に向けて、モニタリングモデルの進化を進めており、特に中長期戦略実践における執行のモニタリングに関して、戦略実現に向けた監督側から執行側に対するモニタリングポイントの提示等、更なる進化の必要があると認識しました。

- 1)取締役会運営に対する評価

- 取締役会運営に関する行動規範を明確化したことにより、議論の目線合わせ・活性化が図られた。また、議案の説明及び提供資料・情報の量について、概ね適切である。

- 一方、会社として舵を切る基本方針である、中期経営計画に基づく重要戦略(事業ポートフォリオ、M&A、ERM、人材、財務等)についての定期的なモニタリングについて改善の余地がある。また、社外取締役が会社の理解を深める上で必要な競争環境・最新技術などのインプット機会の充実化も必要である。

- 2)コーポレートガバナンス高度化に向けた重点テーマに対する評価

- 上記課題を踏まえ、経営に関わる人的資本や財務資本などの資本に関するグループ横断の更なるガバナンス強化、それらのモニタリングに適した取締役会構成への見直し(社外比率・多様性)などについて継続して検討が必要

- 指名・報酬ガバナンスについて、特に重要性の高い指名委員会での指名ガバナンスについては今後も継続してプロセスの検証と高度化が必要

4.分析及び評価を踏まえた対応

2024年度評価結果を踏まえ、取締役会運営及びコーポレートガバナンス高度化に向けた重点テーマの取組みについては、短期と中長期の取組みに整理した上で2025年度より順次継続的に取り組みます。

<短期取組み>

以下のテーマについて、2025年度中に取締役会運営に関する高度化を行います。

- 取締役会のアジェンダ検討に際して、モニタリング対象の明確化及び執行からの報告事項等の見直しと業務執行への取組みの要請・定着

- 昨今の環境変化を踏まえ、社外取締役に対し事業環境の変化や技術トレンドなど情報提供の充実

<中長期取組み>

更なる取締役会の実効性を向上させるため、モニタリングボード機能の強化として、以下のようなテーマについて継続的に検討します。

- 取締役会による中期経営計画基点の重要戦略(事業ポートフォリオ、M&A、ERM、人材、財務等)のモニタリングの強化

- 取締役会構成及びスキルマトリックス

- 指名・報酬ガバナンスの高度化(プロセスの検証と高度化)

- 業務執行体制の強化(グループ横断のさらなるガバナンス強化)

取締役等の選解任・指名を行うにあたっての方針と手続き

当社は取締役・監査役等の候補者の選解任を行うに当たっては、実効的なコーポレートガバナンスを実現し、当社の持続的な成長と中長期的な企業価値の向上に資するため、ジェンダーや国際性、職歴、年齢などのダイバーシティの面も踏まえながら、取締役・監査役として相応しい豊富な経験、高い見識、高度な専門性を有する人物を当社が定める選任基準にもとづき、取締役においては過半数の独立社外役員を含む複数の役員で構成される「指名委員会」の答申を受けた上で、取締役会で審議することとしております。

経営陣幹部に解任すべき事情が生じた場合は、取締役会が解任案を決定します。なお、取締役の解任は会社法等の規定に従って行うものとします。

取締役・監査役の選任理由

| 桑野 徹 | 当社グループ会社の代表取締役社長を経て、2013年6月に当社取締役へ就任、2016年6月から代表取締役社長、2021年4月から取締役会長を務めており、当社及び当社グループの事業及び会社経営に関する豊富な経験と知見を有しております。また、公正な経営の監督を遂行すべく、2021年4月以降は非業務執行取締役の立場で取締役会議長を務め、実効性のあるコーポレートガバナンス体制の強化を推進し、当社の持続的な成長と中長期的な企業価値の向上に努めてまいりました。 引き続き、取締役として当社グループの重要事項の決定及び経営執行の管理・監督に十分な役割を果たすことが期待できるため、取締役として選任しております。 |

|---|---|

| 岡本 安史 | 経営企画部門におけるコーポレート業務に長年携わり、2016年7月から当社専務執行役員として産業系システムの企画・開発部門の本部長を務め、2018年6月に取締役、2021年4月から代表取締役社長へ就任しております。 これまでの経験を活かし、現中期経営計画(2024-2026)の着実な遂行を通じて、当社グループの持続的な成長と企業価値向上をより一層推進するためのリーダーシップが発揮できる人材であり、当社グループの重要事項の決定及び経営執行の監督に十分な役割を果たすことが期待できるため、取締役として選任しております。 |

| 堀口 信一 | 金融・クレジットカード事業に長年携わり、2017年4月より当社常務執行役員として金融系システムの企画・開発部門の本部長を務め、2023年6月に当社取締役、2024年4月に当社代表取締役に就任しております。 これまでの経験を活かし、現中期経営計画(2024-2026)の推進と当社グループの重要事項の決定及び経営執行の監督に十分な役割を果たすことが期待できるため、取締役として選任しております。 |

| 中村 清貴 | 執行役員就任後、経営企画部門におけるコーポレート業務及びペイメント事業に携わり、2018年4月から常務執行役員、2021年4月から専務執行役員としてオファリングサービスセグメントの事業拡大を中心に、グローバル事業の事業構造改革等にも貢献しております。 これまでの経験を活かし、現中期経営計画(2024-2026)におけるさらなる事業拡大に向けた推進と当社グループの重要事項の決定及び経営執行の監督に十分な役割を果たすことが期待できるため、取締役として選任しております。 |

| 疋田 秀三 | 当社の主要グループ会社である株式会社インテックにおいて、業界トップクラス企業の事業戦略に直結する戦略的情報化を創出する業務に従事し、ネットワーク&アウトソーシング事業の収益基盤の確立・新サービスの創出に貢献しております。 また、2023年4月に同社取締役副社長執行役員、2024年4月に同社代表取締役社長に就任しており、これまでの経験を活かし、現中期経営計画(2024-2026)の同社における推進と当社グループの重要事項の決定及び経営執行の監督に十分な役割を果たすことが期待できるため、取締役として選任しております。 |

| 眞門 聡明 | 当社の主要グループ会社である株式会社インテックにおいて財務部門、経営企画部門などコーポレート業務に長年携わり、資金調達、資金運用に関して豊富な経験と知識を保有しており、2023年4月に同社取締役副社長執行役員、2024年4月に同社代表取締役副社長執行役員に就任し、同社のコーポレート部門全体を総括するなどガバナンスの要としての役割を果たしております。 これまでの経験を活かし、現中期経営計画(2024-2026)の同社における推進と当社グループの重要事項の決定及び経営執行の監督に十分な役割を果たすことが期待できるため、取締役として選任しております。 |

| 水越 尚子 | 弁護士資格を有しており、また、知的財産、ICT及び国際取引に関する豊富な専門知識と経験を有しております。2018年6月に当社社外取締役へ就任後、これらの経験と知見を当社経営に活かし、かつ、独立した立場から取締役会の意思決定の妥当性、相当性を確保するための助言・提言をいただいており、引き続き、当社の企業価値向上及びコーポレートガバナンス強化に資する人材であると期待しております。 また、同氏は2024年6月から取締役会の任意の諮問機関である指名委員会及び報酬委員会の委員長を務め、取締役等の指名、報酬について取締役会の諮問に応じて審議し、取締役会へ答申するにあたり重要な役割も果たしており、社外取締役としての職務を適切に遂行することができるものと判断したため、社外取締役として選任しております。 |

| 須永 順子 | 携帯電話を核として半導体事業に従事され、1997年4月から移動通信業界のリーディングカンパニーQualcomm(米国)の日本法人に社員第1号として入社、2018年4月からクアルコムジャパン株式会社の代表取締役社長として国内半導体事業の拡大に成果をあげてこられました。 これらの経験と知見を当社の経営に活かし、かつ独立した立場から取締役会の意思決定の妥当性、相当性を確保するための助言・提言をいただいており、引き続き、当社の企業価値向上及びコーポレートガバナンス強化に資する人材であると判断したため、社外取締役として選任しております。 |

| 古澤 満宏 | 財務官や国際通貨基金IMF副専務理事を務めるなど、行政官として財政金融政策に関する幅広い見識や国際機関の幹部として得たグローバルな視点を有しており、独立した立場から取締役会の意思決定の妥当性、相当性を確保するための助言・提言をいただくことにより当社のコーポレートガバナンス強化に資する人材であると期待しております。 なお、同氏は社外役員となること以外の方法で会社経営に関与したことはありませんが、これまでの豊富な経験と知識を活かし、当社の企業価値向上、グローバル経営の深化と拡張にむけて職務を適切に遂行いただけると判断し、社外取締役として選任しております。 |

| 辻󠄀本 誠 | 当社サービス事業の基盤となるシステムおよびセンター運用に関する豊富な経験および知識を有しており、また、2019年4月から当社連結子会社であるクオリカ株式会社の代表取締役を務めるなど企業経営に関する知見も有しております。 これらの経験を活かし、当社事業内容や内部監査、かつ、当社取締役の業務執行に対する的確かつ公正な監視監督機能を期待できるため、監査役として選任しております。 |

|---|---|

| 岸本 秀樹 | 金融機関における海外での業務推進を通じ、グローバル経営の経験を有しているほか、長年、コンプライアンス統括部門における責任者として、企業ガバナンスに係る豊富な経験と幅広い見識を有しております。 今後、当社グループのグローバル化に伴うガバナンス向上に寄与し、また、当社取締役の業務執行に対する的確かつ公正な監視監督機能を期待できるため、監査役として選任しております。 |

| 小野 行雄 | 公認会計士の資格を有しており、財務および会計等に関する専門的な知識および長年に亘る企業監査の経験を活かし、当社のグループ監査体制強化に資する人材であります。 なお、同氏は社外役員となること以外の方法で会社経営に関与したことはありませんが、上記理由により、監査役としての職務を適切に遂行できると判断し、社外監査役として選任しております。 |

| 山川 亜紀子 | 弁護士資格を有しており、グローバル企業における雇用紛争に関する訴訟を担当するなど労務問題に関する豊富な経験と知見を有しており、また、女性活躍支援など外部における活動を通じ、当社におけるグローバル事業の執行および人材戦略に対する的確な監視監督機能を期待できる人材であります。なお、同氏は社外役員となること以外の方法で会社経営に関与したことはありませんが、上記理由により監査役としての職務を適切に遂行できると判断し、社外監査役として選任しております。 |

| 工藤 裕子 | 国内外の行財政に関する高い見識と公共政策学博士号を有し、また大学教授、研究員としてグローバルに活躍されている人材であります。なお、同氏は社外役員となること以外の方法で会社経営に関与したことはありませんが、これまでの豊富な経験と知識を活かし、当社における事業を通じた社会課題解決のためのDX提供価値の向上、グローバル経営の深化と拡張にむけて、監査役としての職務を適切に遂行できると判断し、社外監査役として選任しております。 |

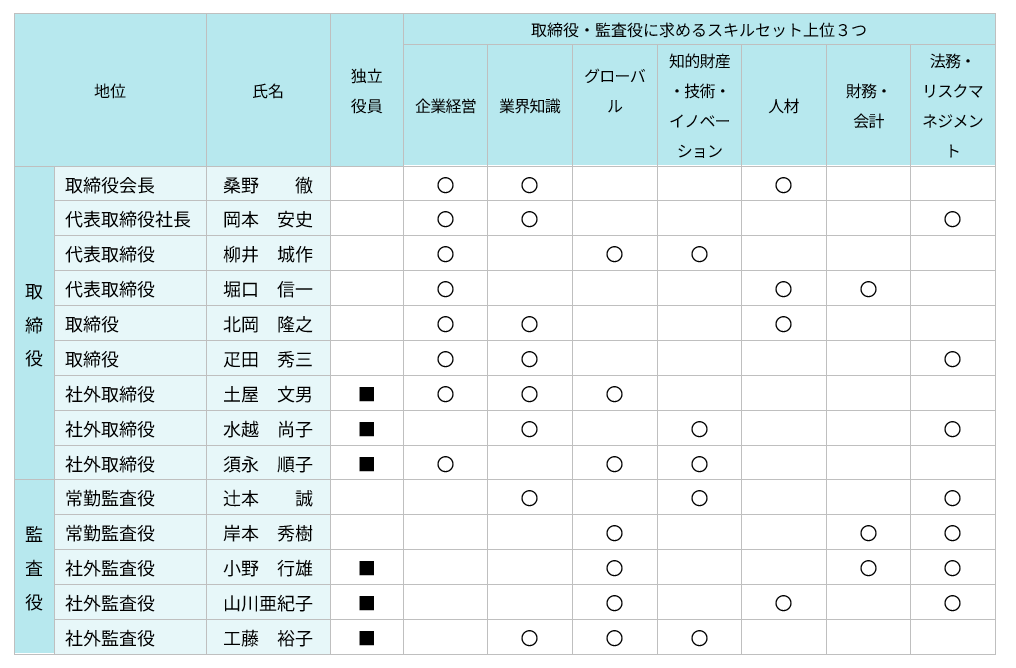

取締役・監査役のスキルマトリックス

当社の持続的な成長と中長期的な企業価値の向上のためには取締役会の幅広い知見・経験・多様性が必要です。特に必要と考える経験・知見・能力等に関しては、当社のマテリアリティ、「グループビジョン2032」「中期経営計画(2024-2026)」から以下に定めております。

| スキル項目 | スキル説明 |

|---|---|

| 企業経営 | 企業の代表取締役経験、または持続的な経営を前提としたコーポレートガバナンスの知見を有する経営者として、ビジネスにおける重要な機会とリスクを評価し、リスクテイクの決断を行い、事業の変革を成し遂げた実務経験 |

| 業界知識 | お客様とともにDXを推進するうえで必要なICT、DXの先端的知見、情報サービス業界およびサイバーセキュリティに関する豊富な知識・知見 |

| グローバル | グローバルに事業を展開する会社のマネジメント実務経験、またはグローバル事業における機会とリスクを把握し、海外における事業展開に携わってきた実務経験 |

| 知的財産・技術・イノベーション | 持続的企業価値向上に不可欠な知的財産に関する専門的知見、または応用技術等を活用し社会に豊かさをもたらすイノベーションを牽引してきた実務経験・知見 |

| 人材 | 高い付加価値提供を実現する優秀人材の確保と活躍を推進し、多様な人材が意欲高く安心して働ける労働環境の整備と企業文化の醸成を行うための知見および実務経験 |

| 財務・会計 | 中長期の持続的な価値創造に必要なコーポレートファイナンスに関する知見を保有し、投資戦略・財務戦略における意思決定を行ってきた実務経験 |

| 法務・リスクマネジメント | サービス事業やグローバル事業の展開等に不可欠な法務に関する専門的知見および実務経験、または企業が持続するために必要なリスクマネジメントに関する知見 |

<スキルマトリックス>

各人が保有するスキルから特に期待するスキルを設定いたしました。

各役員のプロフィールはこちら をご覧下さい。

取締役および監査役のトレーニング方針

当社は、社外取締役・社外監査役を含む取締役・監査役に対して、就任に際して当社グループの事業・財務・組織等の必要な知識の習得、取締役・監査役として求められる職務と職責を理解する機会の提供、および在任期間中におけるこれらの継続的な更新を目的に、個々の取締役・監査役に適合したトレーニングの機会の提供・斡旋やその費用の支援を行います。

社外取締役・社外監査役

当社の社外取締役は3名、社外監査役は3名であります。

当社は、会社法上の要件および東京証券取引所の独立性基準を踏まえ「社外役員の独立性に関する基準」を策定し、この独立性要件を基準に独立社外取締役および独立社外監査役を選任しております。

<ご参考>社外役員の独立性に関する基準(2024年9月25日改定)

当社は、取締役会の監督機能を強化するため、会社法上の要件に加え、東京証券取引所のルール等を参考に、社外取締役および社外監査役(以下「社外役員」という)の独立性を確保するための判断基準を以下のとおり定めております。

- 社外取締役(候補者を含む)においては、会社法第2条第15号(社外取締役の要件)のほか、過去においても当社グループ(注1)の業務執行取締役、支配人その他の使用人であったことが一度もないこと。

- 社外監査役(候補者を含む)においては、会社法第2条第16号(社外監査役の要件)のほか、過去においても当社グループの取締役、支配人その他の使用人であったことが一度もないこと。

- 直近3事業年度において、以下の各項目のいずれにも該当していないこと。

- 当社を主要な取引先とする者(注2)またはその業務執行者

- 当社グループの主要な取引先(注3)またはその業務執行者

- 当社から役員報酬以外に多額の金銭その他の財産(注4)を得ているコンサルタント、会計専門家または法律専門家。なお、これらのものが法人、組合等の団体である場合は、当該団体に所属する者を含む。

- 当社の主要株主(注5)。なお、当該主要株主が法人である場合には、当該法人の業務執行者を含む。

- 上記(Ⅰ)、(Ⅱ)および(Ⅲ)以外の当社取引先(注6)の業務執行者

- 社外役員の相互就任の関係にある先の出身者

- 当社が寄付を行っている先またはその出身者

- 以下の各項目に該当する者の二親等内の親族ではないこと。

- 前項(Ⅰ)から(Ⅲ)に掲げる者

- 当社子会社の業務執行者

- 当社子会社の業務執行でない取締役(社外監査役に限る。)

- 最近(現在および過去4事業年度)において上記(Ⅱ)、(Ⅲ)または当社の業務執行者(社外監査役の場合は、業務執行でない取締役を含む。)に該当していた者

- その他、独立した社外役員としての職務を果たせないと合理的に判断される事由を有していないこと。

- 注1: 「当社グループ」とは、当社および当社の子会社とする。

- 注2: 「当社を主要な取引先とする者」とは、当社に対し商品・役務を提供している取引先であり、当社の支払額が、当該取引先の1事業年度における売上高の2%以上となる取引先とする。なお、当社のメインバンク(株式会社三菱UFJ銀行)および幹事証券会社(野村證券株式会社、三菱UFJモルガン・スタンレー証券株式会社、SMBC日興証券株式会社)についても取引金額の多寡に関わらず、「当社を主要な取引先とする者」とする。

- 注3: 「当社グループの主要な取引先」とは、連結総売上高に占める売上比率が2%以上となる取引先とする。

- 注4: 「多額の金銭その他の財産」とは、その価額の総額が、1事業年度中に1,000万円以上の場合とする。

- 注5: 「主要株主」とは、総議決権の10%以上の議決権を直接または間接的に保有する者また保有する企業等とする。ただし、当社の上位株主(10位程度)についても「主要株主」として扱う。

- 注6: 「当社取引先」とは、1事業年度中の当社との取引が当社単体における売上高の2%以上の場合とする。

社外取締役・社外監査役 主な活動状況(2024年度)

| 会社における地位 | 氏名 | 活動状況 |

|---|---|---|

| 取締役 | 土屋文男 | 当事業年度中に開催された取締役会17回のすべてに出席し、企業経営に関する豊富な経験と見識をもとに、取締役会の意思決定の妥当性・適正性を確保するための助言・提言を行っております。また、取締役会の任意の諮問機関である指名委員会及び報酬委員会の委員並びに2024年6月25日まで各委員会の委員長を務め、取締役等の指名、報酬について取締役会の諮問に応じ、当事業年度に開催された指名委員会8回及び報酬委員会4回のすべてに出席し、取締役会へ答申するにあたり重要な役割を果たしております。 |

| 取締役 | 水越尚子 | 当事業年度中に開催された取締役会17回のうち16回に出席し、弁護士としての専門的見地から、取締役会の意思決定の妥当性・適正性を確保するための助言・提言を行っております。また、2024年6月25日より取締役会の任意の諮問機関である指名委員会及び報酬委員会の委員長を務め、当事業年度に開催された指名委員会8回及び報酬委員会4回のすべてに出席し、取締役等の指名、報酬について取締役会の諮問に応じて見解をとりまとめ、取締役会へ答申するにあたり重要な役割を果たしております。 |

| 取締役 | 須永順子 | 2024年6月25日就任後に開催された取締役会11回のすべてに出席し、企業経営に関する豊富な経験と見識をもとに取締役会の意思決定の妥当性・適正性を確保するための助言・提言を行っております。また、取締役会の任意の諮問機関である指名委員会及び報酬委員会の委員を務め、取締役等の指名、報酬について取締役会の諮問に応じ、2024年6月25日就任後に開催された指名委員会6回及び報酬委員会2回のすべてに出席し取締役会へ答申するにあたり重要な役割を果たしております。 |

| 監査役 | 小野行雄 | 当事業年度中に開催された取締役会17回のうち16回に、監査役会13回のすべてに出席し、公認会計士としての専門的見地から、取締役会の意思決定の適正性を確保するための提言を行っております。また、監査役会においては、適宜必要な発言を行っております。 |

| 監査役 | 山川亜紀子 | 当事業年度中に開催された取締役会17回のすべて、監査役会13回のすべてに出席し、弁護士としての専門的見地から、取締役会の意思決定の適正性を確保するための提言を行っております。また、監査役会においては、適宜必要な発言を行っているほか、取締役会の任意の諮問機関である指名委員会及び報酬委員会の委員を務め、当事業年度に開催された指名委員会8回及び報酬委員会4回のすべてに出席し取締役等の指名、報酬について取締役会の諮問に応じ、取締役会へ答申するにあたり重要な役割を果たしております。 |

| 監査役 | 工藤裕子 | 当事業年度中に開催された取締役会17回のすべて、監査役会13回のうち12回に出席し、学識経験者としての高い知見と見識により、取締役会の意思決定の適正性を確保するための提言を行っております。また、監査役会においては、適宜必要な発言を行っております。 |

(注)上記取締役会の開催回数のほか、会社法第370条及び定款第27条の規定に基づき、取締役会決議があったとみなす書面決議を2回行っております。

責任限定契約の内容の概要

当社と各社外取締役および各社外監査役は、会社法第427条第1項の規定に基づき、同法第423条第1項の損害賠償責任を限定する契約を締結しております。

なお、当該契約に基づく損害賠償責任の限度額は、同法第425条第1項の最低責任限度額としております。

補償契約の内容の概要

当社は、取締役及び監査役との間で会社法第430条の2第1項に規定する補償契約を締結しており、会社法第430条の2第1項第1号の費用及び同項第2号の損失を法令の定める範囲内において当社が補償することとしております。ただし、当該補償契約によって会社役員の職務の執行の適正性が損なわれないようにするため、その職務を行うことにつき悪意または重大な過失があった場合、会社が役員に対して責任を追及する場合には補償の対象としないこと等、一定の措置を講じております。

役員等賠償責任保険契約の内容の概要

当社は、会社法第430条の3第1項に規定する役員等賠償責任保険契約を、次の内容のとおり、保険会社との間で締結しております。

1.被保険者の範囲

- 1)当社および当社連結子会社の取締役、監査役および執行役員

- 2)当社海外子会社および海外出資会社へ役員として派遣または兼務している執行役員および従業員

2.保険契約の内容の概要

被保険者が1.に該当する会社の役員としての業務につき行った行為(不作為を含む。)に起因して損害賠償請求がなされたことにより、被保険者が被る損害賠償金や争訟費用等を補填することとしております。ただし、贈収賄などの犯罪行為や意図的に違法行為を行った役員自身の損害等は、補填対象外としており、役員等の職務の執行の適正性が損なわれないよう措置を講じております。

なお、保険料は特約部分も含め、全額当社が負担しており、被保険者の実質的な保険料負担はありません。

役員報酬等の決定に関する方針の概要

1.報酬の決定方針

当社は、報酬決定のプロセスの客観性および透明性を確保し、コーポレートガバナンス体制の一層の強化を図るため、取締役会の諮問機関として、独立社外取締役を主要な構成員とする任意の報酬委員会を設置しております。

役員の報酬は、会社業績指標に連動した報酬制度の導入により、業績向上のインセンティブを強化することを基本方針とし、独立社外取締役が過半数を占める任意の報酬委員会の諮問、答申を踏まえ、取締役会の決議により決定しております。

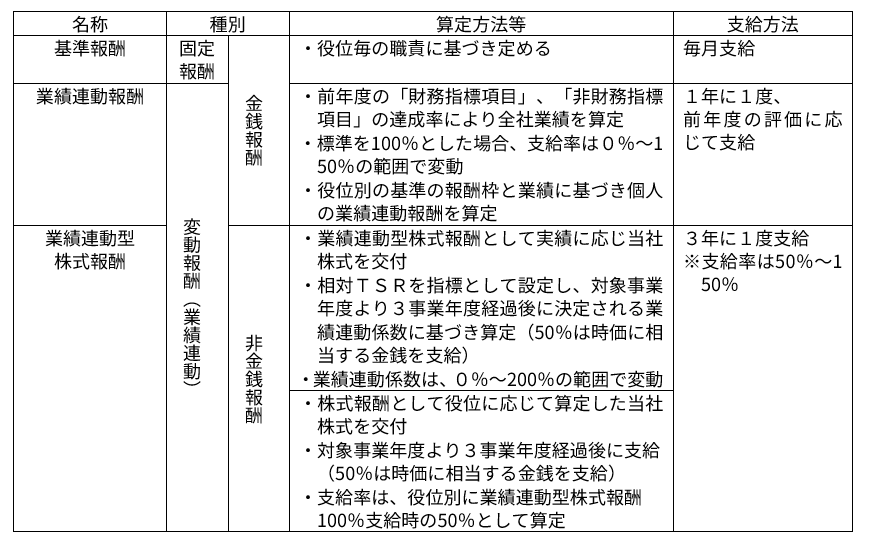

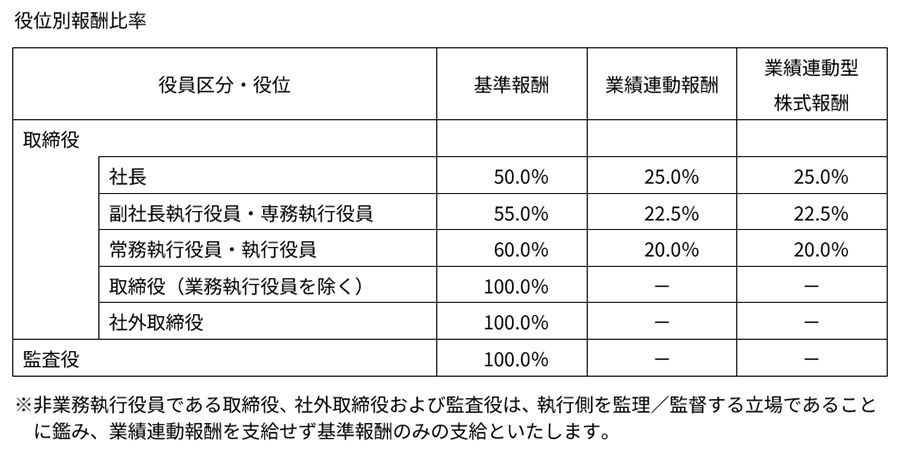

2.役員の報酬構成体系

当社の役員報酬体系は、基準報酬、業績連動報酬、業績連動型株式報酬より構成されます。各報酬の種別、算定方法、支給方法は次のとおりです。

3.社外取締役および監査役の報酬体系

社外取締役に対する報酬は、基準報酬のみで構成され業績連動報酬は支給しておりません。また、監査役に対する報酬は監査役の協議で決定しており、高い独立性確保の観点から業績との連動は行わず、基準報酬のみを支給することとしております。

4.その他

業績連動型株式報酬制度の導入時、取締役会の決議により株式交付規程に非違行為を定め、これに違反した対象者には、交付株式等について交付相当額の返還請求を可能とする条項および付与したポイントについて没収を可能とする条項を設けております。

5.役員報酬の決定プロセス

- (1)中期経営計画に基づき事業年度当初に立案した事業計画の達成状況等の成果を例年5月下旬開催の業績評価会議にて評価する。

- (2)上記(1)の業績評価会議において代表取締役社長が役員評価を行う。

- (3)上記(2)の評価結果および評価結果に基づく報酬額を例年6月中旬開催の報酬委員会に諮問する。

- (4)上記(3)の報酬委員会に諮問し協議した役員報酬額を取締役会にて決議する。

- (5)上記(4)の取締役会にて決議された役員報酬年額のうち基準報酬については毎月支給し、業績連動報酬については7月に一括して支給する。

- (6)役員報酬額の水準については、例年7月より第三者機関による役員報酬調査を依頼し、他社動向を分析している。

- (7)上記(6)の第三者機関による役員報酬調査結果を例年11月の報酬委員会に報告し、役員報酬額改定の諮問を実施している。

業績連動型株式報酬につきましては、株式交付規程に基づき算定しており、代表取締役や報酬委員会の裁量の余地はございません。

6.役員報酬決定に関する諮問委員会の活動状況

報酬委員会は、2024年度において計4回開催し、調査会社による当社役員報酬額と他社役員報酬額の比較分析による当社報酬の妥当性等について諮問いたしました。取締役会では、当該機関による諮問結果に基づき役員報酬に関する議案の上程を行いました。

7.報酬額の算定方法

2.で示した「基準報酬」「業績連動報酬」「業績連動型株式報酬」の算定方法は次の通りです。

(1)基準報酬

役位ごとの役割の大きさや責任の範囲に基づき支給しております。

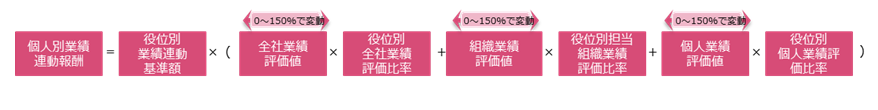

(2)業績連動報酬

業績連動報酬額の算定にあたっては、全社業績、担当組織業績、個人評価について支給率を算定し、算定した評価値を役位別の業績評価比率を加味して合計した率を基に算定した額が個人別の支給額(0%~150%)となります。なお、具体的な算定方法は次のとおりです。

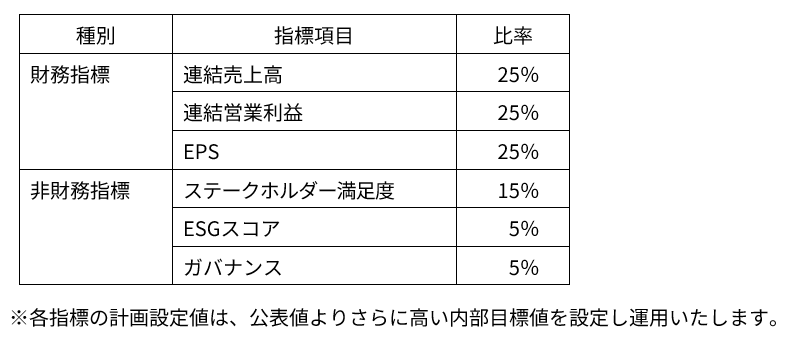

業績連動報酬評価項目

①役位別の業績評価配分比率

役位別に業績評価の配分比率を以下のように定め全社業績、担当組織業績、個人評価の各評価値を算定、個人別の業績連動報酬額を算定いたします。

②全社業績評価値の算定

1)全社業績指標の項目と評価時の比率

各指標の計画に対する達成度合と各指標の比率を使用し全社業績評価を算定いたします。

全社業績値は、2)全社業績値の算定式に基づき算定いたします。

2)全社業績評価値の算定式

全社業績指標各項目の目標値に対する達成度合いと各項目の比率を加味して以下の式により全社業績評価値を算定します。

全社業績評価額 = Σ(各財務指標の達成度×各比率) + Σ(各非財務指標の達成度×各比率)

※但し、150%を超えた場合は、150%を上限といたします。

③組織業績評価値の算定

業績評価対象の事業年度に役員が担当した組織の財務指標、非財務指標の達成率等により組織業績評価を0~100点の範囲にて算定いたします。算定された組織業績評価値が0%~150%の範囲に収まるように基準点66.5点で除し、評価値0%~150%を決定いたします。

組織業績評価額 = 担当組織業績評価 ÷ 基準点

※但し、150%を超えた場合は、150%を上限といたします。

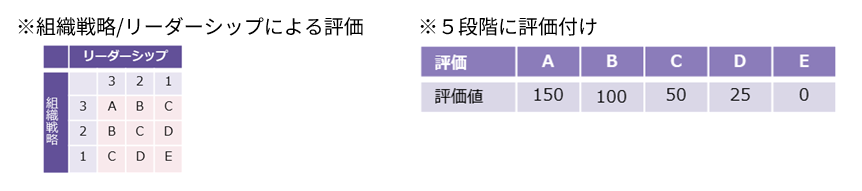

④個人業績評価値の算定

個人業績評価値は、対象役員が前事業年度に目標として立案した担当組織戦略の進捗結果(3段階評価)および担当組織に対するリーダーシップの発揮(3段階評価)について2軸により評価を行い、最終的に5段階評価を行います。

⑤個人別業績連動報酬額の算定式

上記の①役位別の業績評価配分比率、②全社業績、③組織業績、④個人業績をそれぞれ独立して評価し、以下の式により報酬額を決定いたします。

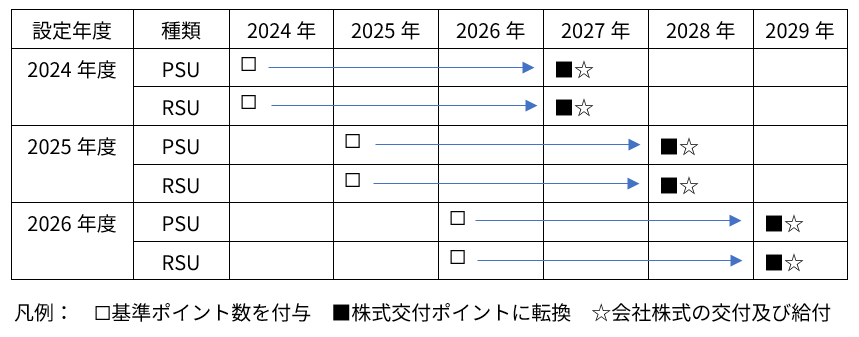

(3)業績連動型株式報酬

業績連動型株式報酬は、非金銭報酬である業績連動型株式報酬制度(以下、「本制度」という。)であり、対象職務執行期間における職務執行の対価として、連続する3事業年度(以下、「評価対象期間」という。)を評価の対象とするインセンティブプランを設定します。2024年度において設定される本制度は、2024年度から2026年度までの事業年度から開始する、連続する3事業年度を評価対象期間とし、本制度の対象となる役員(以下、「対象役員」という。)に対し、役位ごとに定められる基準ポイントのうち50%を「業績連動部分」(PSU)、残りの50%を「固定部分」(RSU)として分けて付与します。原則として、評価対象期間経過後の7月に、一定の要件を充足する者には、業績連動型株式報酬の算定式に従ってそれぞれの基準ポイント数が株式交付ポイントに転換され、当該株式交付ポイント数の合計に応じた当社の普通株式(以下、「会社株式」という。)を交付します。(1ポイント=1株)

なお、会社株式のうち約50%は、納税資金確保のため、株式市場において売却の上、その売却代金を給付します。

- PSU(パフォーマンス・シェア・ユニット)は、対象事業年度の4月1日に在籍する対象役員に、3事業年度経過後に、評価対象期間の当社株価の成長率に応じて当社株式を交付するものです。(50%は時価相当額の金銭にて給付。)

- RSU(リストリクテッド・シェア・ユニット)は、2024年度より導入する制度で、対象事業年度の4月1日に在籍する対象役員に、3事業年度経過後、固定的に当社株式を交付するものです。(50%は時価相当額の金銭にて給付。)

①業績評価期間(2024年~2026年をモデルとして記載)

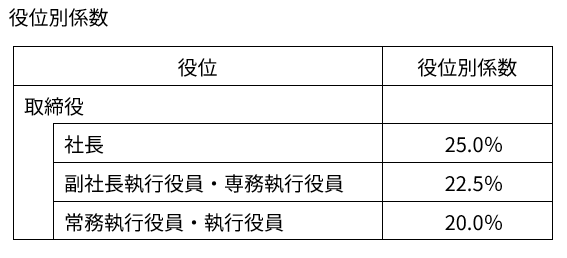

②役位別基準金額の算定

ポイントを付与する際に使用する役位毎の基準金額を次のように定めます。

役位別基準金額 = 役位別基準報酬額 × 役位別係数

③ポイント(1ポイント=1株)の算定方法

-

1)PSU:

ア.事業年度開始時

基準ポイント数(PSU)=

役位別基準金額×50%÷会社株式取得時単価(小数点以下切捨て)

イ.業績評価時(株式交付時)

株式交付ポイント数(PSU)=

基準ポイント数(PSU)×在任月数/12ヶ月×業績連動係数(1ポイント未満切捨て)

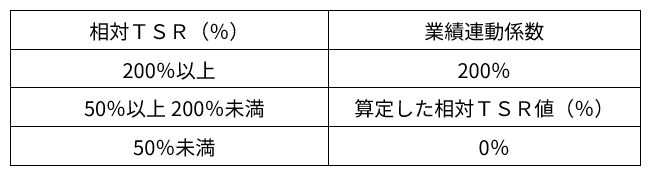

ウ.業績連動係数

業績評価時(株式交付時)に適用される業績連動係数は、以下の通り、相対TSRに応じて定まります。

-

2)RSU:

ア.事業年度開始時

基準ポイント数(RSU)

=役位別基準金額×50%÷会社株式取得時単価(小数点以下切捨て)

イ.株式交付時

株式交付ポイント数(RSU)

=基準ポイント数(RSU)×在任月数/12ヶ月(1ポイント未満切捨て) -

3)株式交付ポイント数:

株式交付ポイント数

=株式交付ポイント数(PSU)+株式交付ポイント数(RSU)

④相対TSR(%)の算定方法(説明の例として2024年度を対象として記載)

相対TSR(%) = 当社TSR(%)÷TOPIX成長率(%)

当社TSR(%) = (B+C)÷ A

A 2024年5月各日の東京証券取引所における当社株式の終値平均値

B 2027年5月各日の東京証券取引所における当社株式の終値平均値

C 2024年度期首から2026年度期末までの当社株式1株当たりの配当金の総額値

TOPIX成長率(%) = E ÷ D

D 2024年5月各日の東京証券取引所におけるTOPIXの終値平均値

E 2027年5月各日の東京証券取引所におけるTOPIXの終値平均値

役員報酬等の総額(2024年度)

| 区分 | 対象となる員数 | 報酬等の総額 | 報酬等の種類別の総額 | ||

|---|---|---|---|---|---|

| 基準報酬 | 業績連動報酬 | 業績連動型 株式報酬 |

|||

| 取締役 (うち社外取締役) |

10名 (4名) |

439百万円 (32百万円) |

247百万円 (32百万円) |

108百万円 (-) |

83百万円 (-) |

| 監査役 (うち社外監査役) |

6名 (3名) |

57百万円 (28百万円) |

57百万円 (28百万円) |

- (-) |

- (-) |

| 合計 (うち社外役員) |

16名 (7名) |

496百万円 (61百万円) |

304百万円 (61百万円) |

108百万円 (-) |

83百万円 (-) |

- 注1:当事業年度については、使用人兼務取締役の使用人分給与はありません。また、当社は役員退職慰労金制度を導入しておらず、賞与の支給はありません。

- 注2:当事業年度末現在の取締役は9名(うち社外取締役3名)、監査役は5名(うち社外監査役3名)であります。なお、上記取締役及び監査役の員数と相違しておりますのは、2024年6月25日開催の第16期定時株主総会終結の時をもって退任した取締役1名、監査役1名を含んでいるためであります。

- 注3:取締役及び監査役の報酬限度額(基準報酬及び業績連動報酬)は、2024年6月25日開催の第16期定時株主総会において、取締役が年額800百万円以内(うち社外取締役が100百万円以内)、監査役が年額150百万円以内と決議いただいております。なお、当該株主総会終結時点の取締役の員数は9名(うち社外取締役3名)、監査役の員数は5名(うち社外監査役3名)であります。

- 注4:業績連動報酬は、2024年7月より役員報酬制度を改定しておりますが、旧役員報酬制度に基づく業績連動報酬も含む支給額であります。

-

注5:業績連動型株式報酬は、取締役(社外取締役、非常勤取締役及び国内非居住者を除く)3名に対する当事業年度中の費用計上額であります。

なお、当該業績連動型株式報酬は、2018年6月26日開催の第10期定時株主総会において、取締役(社外取締役、非常勤取締役を除く4名)、執行役員及びエグゼクティブフェローを対象として導入し、2021年6月24日開催の第13期定時株主総会において、当社子会社である株式会社インテックの取締役(社外取締役、非常勤取締役を除く)、執行役員を追加する等の一部改定を行いました。また、2024年6月25日開催の第16期定時株主総会において、対象者を取締役、執行役員(非業務執行取締役、国内非居住者を除く)、当社子会社である株式会社インテックの取締役、執行役員(非業務執行取締役、国内非居住者を除く)とする等の一部改定並びに制度継続につき、対象期間(3事業年度)ごとに1,810百万円(うち当社分1,630百万円)を上限とする金員を信託に拠出し、当該信託を通じて交付等が行われる当社株式等の株式数の上限を1事業年度あたり230,000株(うち当社分200,000株)とすることを決議いただいており、当該株主総会決議時点の取締役(業務執行取締役)は3名であります。

株主との建設的な対話

当社は、持続的な成長と中長期的な企業価値の向上に資するため、「IRポリシー」に基づき、株主との建設的な対話を積極的に実施するとともに、株主との建設的な対話を促進するための体制整備に努めます。

株主との対話に際しては、情報開示の公平性に十分留意するとともに、「内部者取引防止規程」に則り、内部情報を適切に管理いたします。

株主との対話の実施状況等

2024年度においては、代表取締役社長を筆頭に国内及び海外(主に米国・欧州・アジア)において、アクティブ運用を行う株主との間で建設的な対話を積極的に推進しました。なお、アクティブ運用の属性はグロースやバリューを中心としつつも多様であり、株主側の対応者については主にアナリストやファンドマネージャーでした。また、議決権行使担当との対話も実施しました。

対話の主なテーマや株主の関心事項(下記参照)については、四半期毎に取締役会への報告等によるフィードバックを通じて当社内での共有及び議論を実施し、経営戦略のレビューや経営計画の策定等に活用しました。

対話の主なテーマや株主の関心事項

- 事業成長・収益性向上に向けた構造転換の取り組み状況と今後の展望

- 最重要の経営資本である人材に対する投資の必要性や対応方針

- 人材を中心としたESGへの取り組み状況

- 企業価値向上のためのキャッシュアロケーション(成長投資・株主還元)の考え方

- 資本効率性を意識した財務戦略とKPI 等

- 生成AI活用や業界再編等の事業環境変化への対応方針

| 2025年3月期の活動 | 回数 | 備考 |

|---|---|---|

| アナリスト・機関投資家向け決算説明会 | 4回 |

|

| アナリスト・機関投資家向けその他説明会 | 1回 | 事業説明会 1回 |

| アナリスト・機関投資家IR取材 | 264回 | うち海外投資家参加 129回 参加投資家数 延べ498社 |

| スモールミーティング | 3回 | セルサイド向け1回、バイサイド向け2回 |

| 海外IR | 2回 | 北米、欧州 |

| カンファレンス参加 | 4回 | 国内3回、海外(アジア)1回 |

| 個人投資家向け会社説明会 | 1回 |

|

※状況等を考慮して対面もしくはオンライン形式で実施。

政策保有株式

1.株式の政策保有に関する方針

当社では、当社で定めるコーポレートガバナンス基本方針に従って、原則、国内上場株式の新たな取得はせず、また保有する国内上場株式の縮減を優先課題と位置付けて可能な限り取り組む一方、当社グループの持続的な成長と中長期的な企業価値の向上に資すると判断した場合に限り、スタートアップやベンチャーを含む非上場企業の株式を戦略的に保有することがあります。

具体的には、持続可能な社会の実現のために当社グループが解決に貢献する社会課題として選定した「金融包摂」「都市への集中・地方の衰退」「低・脱炭素化」「健康問題」を中心に積極的に事業展開を推進するために、それらの企業との協働・共創活動や安定的な提携・協力関係が、事業機会の継続的創出や技術の活用において必要不可欠な場合があり、その場合の株式保有は当社グループの成長戦略に合致する投資と位置付け、「戦略保有株式」と定義しています。

保有継続の合理性の検証にあたっては保有株式を以下の2つに区分し、各々に検証方法を設定しています。

- 資本業務提携先

- その他

なお、具体的な検証方法は以下となります。

<資本業務提携先>

出資後、当社の定めた一定期間は、戦略的提携の土台固めの期間とし、保有を継続します。

一定期間経過後は、協業事業の進捗状況や継続的な取引があるか否かなど定性評価による検証を行います。

検証の結果、保有意義が希薄と判断した株式について、上場株式は市況概況等も踏まえ売却を実施し、非上場株式は発行会社と協議し、売却先が見つかり次第、売却を実施します。

<その他(上記区分に該当しないもの)>

各政策保有株式の貸借対照表計上額を基準として、これに対する、各発行会社および発行会社と関連する会社からの事業関連収益、配当金の合算額の割合を算出し、その割合が10%を上回っているか否かを確認します。この確認結果に将来の取引見込み等の定性評価も勘案し、保有意義が希薄と判断した株式について、上場株式は市況概況等も踏まえ売却を実施し、非上場株式は発行会社と協議し、売却先が見つかり次第、売却を実施します。

また、上記方針・考え方に沿った縮減を進める中で、政策保有株式の貸借対照表計上額の連結純資産に対する比率を10%水準へ引き下げることを目標としています。この目標達成に向けて、全量売却9銘柄を含む13銘柄の政策保有株の縮減および株式市場による時価評価額の変動等により、2024年度の貸借対照表計上額は前年度対比36億円減少の231億円となりました。結果、上記比率は2024年度においては6.5%(前期比1.7ポイント減)となり、戦略保有株式を除いた場合の比率は2.3%となっております。

2.政策保有株式の議決権行使基準

保有上場株式の議決権の行使については、議決権行使助言会社の行使助言方針も勘案しながら、当社グループならびに投資先の持続的な成長と中長期的な企業価値の向上に資するものであるか否かなどを総合的に判断の上、適切に行使します。

3. 当社が純投資目的以外の目的で保有する銘柄数および貸借対照表計上額の合計額

| 区分 | 2023年度 | 2024年度 | ||

|---|---|---|---|---|

| 銘柄数 | 計 | 79銘柄 | 79銘柄 | |

| 内訳 | 戦略保有株式 | 59銘柄 | 61銘柄 | |

| 政策保有株式 | 20銘柄 | 18銘柄 | ||

| 貸借対照表計上額の合計額 | 計 | 26,774百万円 | 23,140百万円 | |

| 内訳 | 戦略保有株式 | 17,700百万円 | 14,998百万円 | |

| 政策保有株式 | 9,073百万円 | 8,141百万円 | ||

(注) 2024年度中にオープンイノベーション推進に向けた戦略的協業等を目的として、ベンチャー企業を中心に資本業務提携先9銘柄(2,193百万円)を新規取得しました。

4.政策保有株主との関係

当社の政策保有株主から当社株式の売却等の意向が示された場合には、売却を妨げることなく適切に対応いたします。また政策保有株主と経済合理性を欠くような取引は行いません。

買収防衛策

当社は、買収防衛策を導入していません。

社外取締役メッセージ/対談

中長期的な企業価値の向上を実現するための経営の在り方等について、社外取締役からのメッセージ/対談などを掲載しています。

詳しくはこちらをご覧ください。